Hoe hoog is de inkomensafhankelijke combinatiekorting (IACK)?

De inkomensafhankelijke combinatiekorting is een heffingskorting voor ouders met jonge kinderen. U krijgt via deze heffingskorting een korting op de te betalen belasting als u een kind verzorgt en tegelijk (parttime) werkt.

Om in aanmerking te komen voor de inkomensafhankelijke combinatiekorting (afgekort IACK) moet uw kind staan ingeschreven op uw woonadres. Het hoeft niet uw eigen kind te zijn.

De belangrijkste voorwaarden om deze inkomensafhankelijke combinatiekorting te krijgen zijn:

- Het kind moet op 1 januari jonger dan 12 jaar zijn.

- Het kind moet minimaal 6 maanden per jaar ingeschreven staan op uw woonadres.

- U bent alleenstaand en u werkt. Of u werkt beiden en u heeft het laagste inkomen.

- Uw inkomen moet hoog genoeg zijn. Of u bent ondernemer (onder voorwaarden).

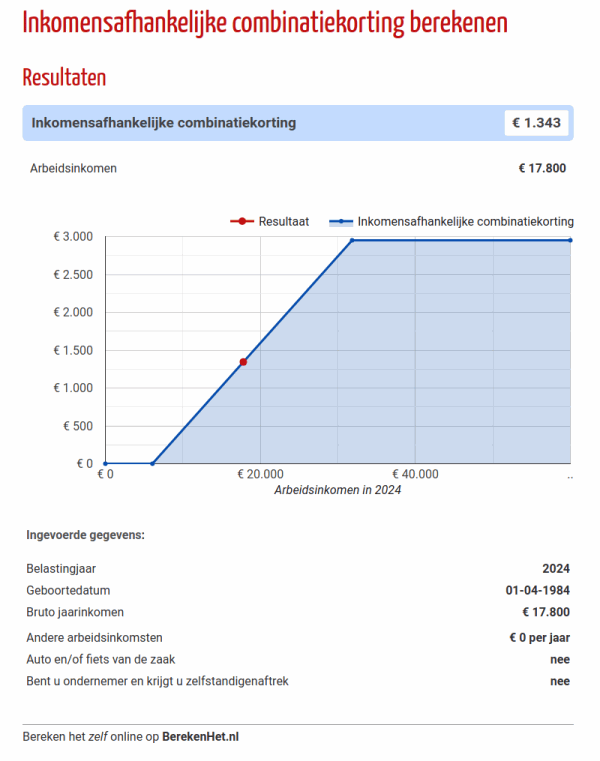

Bereken met deze rekentool zelf hoe hoog uw inkomensafhankelijke combinatiekorting is als u hier recht op heeft.

Zie de website van de belastingdienst voor meer informatie.