Hoeveel box 3 belasting betaalt u vanaf 2027?

Hoe ziet de voorgestelde box 3 hybride spaartaks er uit?

In juni 2024 heeft Staatssecretaris Van Rij het wetsvoorstel voor de nieuwe box 3 vermogensbelasting aangeboden aan de Raad van State.

De box 3 belasting wordt hierbij in principe een vermogensaanwasbelasting, waarbij het werkelijk behaalde vermogensrendement belast gaat worden. Tegelijk komen er uitzonderingen voor vermogensonderdelen, waarvoor dit een probleem is. Vandaar dat er gekozen is voor de naam hybride belasting.

In het plan worden afwijkend belast:

- Banktegoeden, waarvan alleen de rente belast wordt.

- Vastgoed wat bij (grotendeels) eigen gebruik forfaitair belast wordt.

- Onroerend goed en investeringen in familiebedrijven en innovatieve startups, waarvoor een vermogenswinstbelasting gaat gelden, waardoor waardestijging pas bij verkoop belast gaat worden.

In het plan kan verlies oneindig lang verrekend worden in de toekomst, zij het na aftrek van een verliesdrempel.

Al met al een aardig plan om uit de box 3 misère te komen.

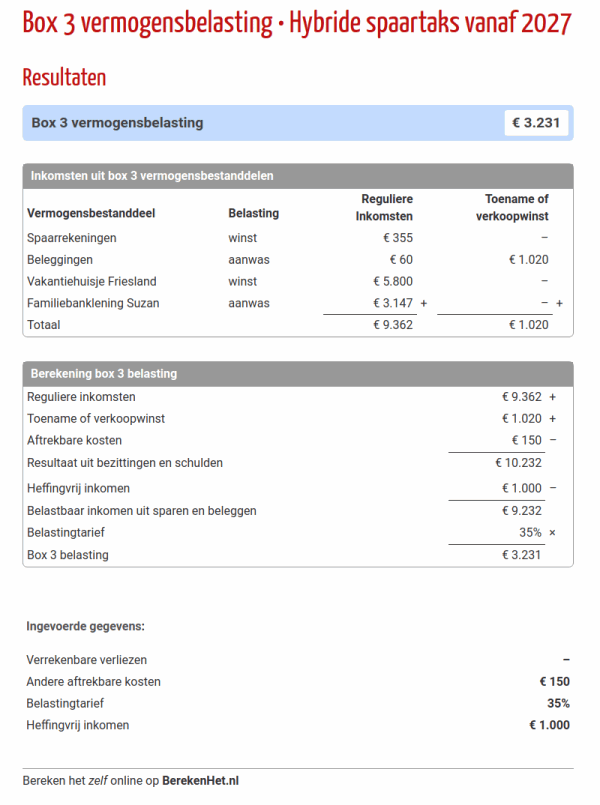

Wij hebben een rekentool gemaakt voor de nieuwe plannen, waarmee u zelf kunt doorrekenen wat de gevolgen voor u zijn. Deze berekening zal worden aangepast als de plannen worden aangepast.

Update: de op 19-6-2024 gepubliceerde details voor de belasting over onroerende zaken en op 25-1-2024 gepubliceerde wijzigingen in het voorstel zijn doorgevoerd in de berekening.