Hoeveel meer box 3 belasting betaalt u in 2024?

Hoe verandert de box 3 belasting in 2024 t.o.v. 2023?

|

Deze berekening volgt de huidige wetgeving, maar door de uitspraak van de Hoge Raad op 6 juni 2024 moet de box 3 belasting op de schop.

Als er meer duidelijkheid is, passen wij ook deze rekentool zo spoedig mogelijk aan. |

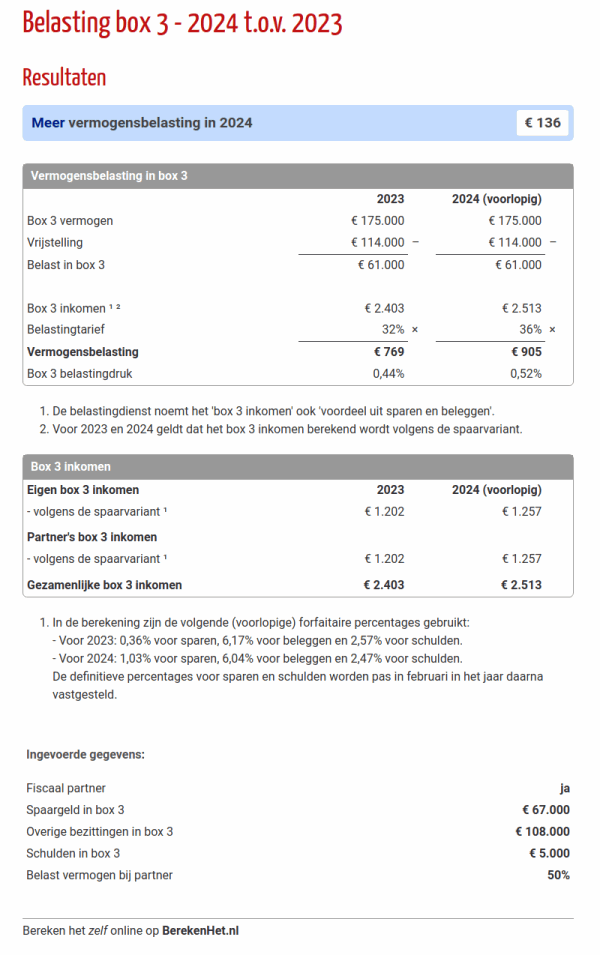

Voor de jaren 2023 t/m 2026 wordt de box 3 belasting berekend wordt volgens de forfaitaire spaarvariant.

Het belastingtarief stijgt in 2024 van 32% met 4% naar 36%, dat is 3% meer dan eerder het plan was.

De vermogensvrijstelling blijft in 2024 € 57.000, dubbel voor fiscaal partners.

Houdt bij het berekenen in gedachten dat de forfaitaire rendementen voor sparen en schulden pas in februari na het belastingjaar definitief worden.

Bereken met deze berekening hoeveel meer of minder vermogensbelasting u betaalt in 2024 ten opzichte van 2023.