Wat is het nettoloon voor een dga?

Hoe ziet het loonstrookje van een dga er uit?

Let op: als u geen dga (directeur groot aandeelhouder) bent van uw eigen bv, maar bij een werkgever in dienst bent, gebruik dan de berekening: nettoloon berekenen voor werknemers.

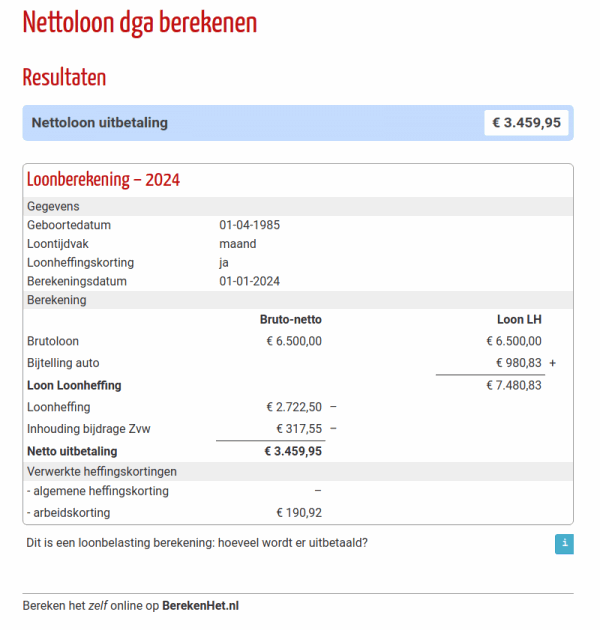

Deze berekening maakt een eenvoudig loonstrookje voor een dga door een bruto – netto berekening te maken volgens de regels van de loonbelasting.

Er wordt rekening gehouden met het inhouden van de inkomensafhankelijke bijdrage Zorgverzekeringswet (verlaagde percentage Zwv), wat van toepassing is voor een dga.

NB U kunt als dga ook gebruik maken van de vrije ruimte in de werkkostenregeling.

U kunt het nettoloon berekenen voor 2022, 2023 en 2024.