Hoe hoog is uw verzamelinkomen?

|

Deze berekening volgt de huidige wetgeving, maar door de uitspraak van de Hoge Raad op 6 juni 2024 moet de box 3 belasting op de schop.

Als er meer duidelijkheid is, passen wij ook deze rekentool zo spoedig mogelijk aan. |

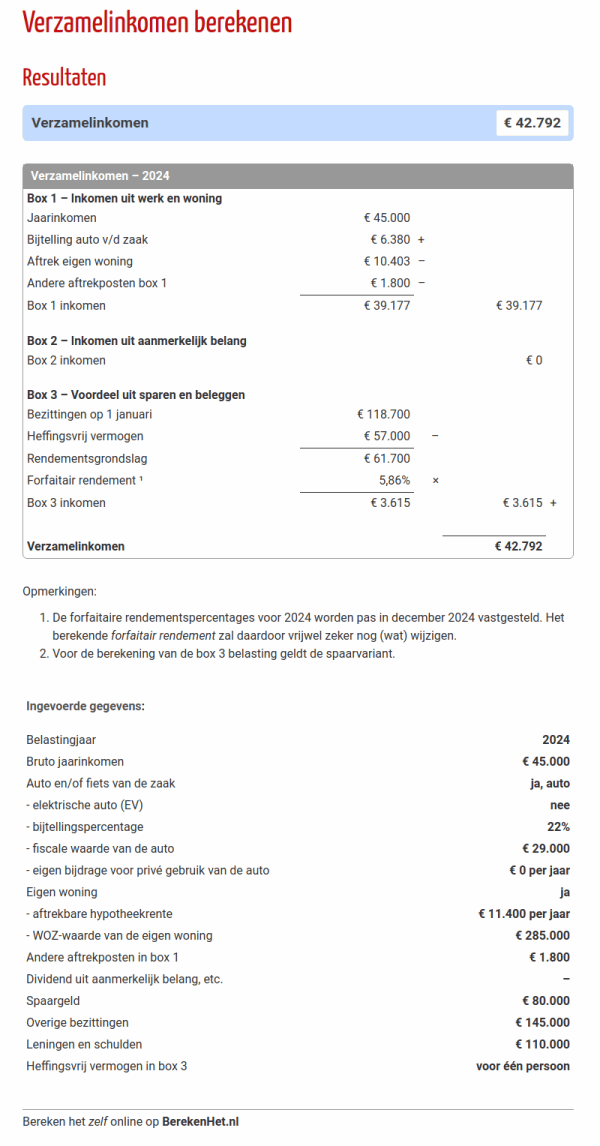

Het verzamelinkomen is het belastbare inkomen waarover u inkomstenbelasting betaalt na aftrek van eventuele aftrekposten.

Voor de inkomstenbelasting zijn er drie soorten inkomen, ondergebracht in box 1, 2 en 3. Het verzamelinkomen is het totaal van de inkomsten en aftrekposten in deze 3 boxen:

- box 1 – belastbaar inkomen uit werk en woning;

- box 2 – belastbaar inkomen uit aanmerkelijk belang;

- box 3 – voordeel (belastbaar inkomen) uit sparen en beleggen.

Naast verzamelinkomen hanteert de belastingdienst voor het zelfde inkomen ook het begrip toetsingsinkomen als het om een toeslag gaat, zoals de zorg- en huurtoeslag.

Het verzamelinkomen en het toetsingsinkomen worden op dezelfde manier berekend.