Waar kan een dga beter vermogen opbouwen: in privé of de bv?

Waar een dga zijn vermogen het beste kan opbouwen is mede afhankelijk van:

- de hoogte van de vennootschapsbelasting (vpb),

- de belasting op dividenduitkeringen in box 2 en

- de vermogensbelasting in box 3.

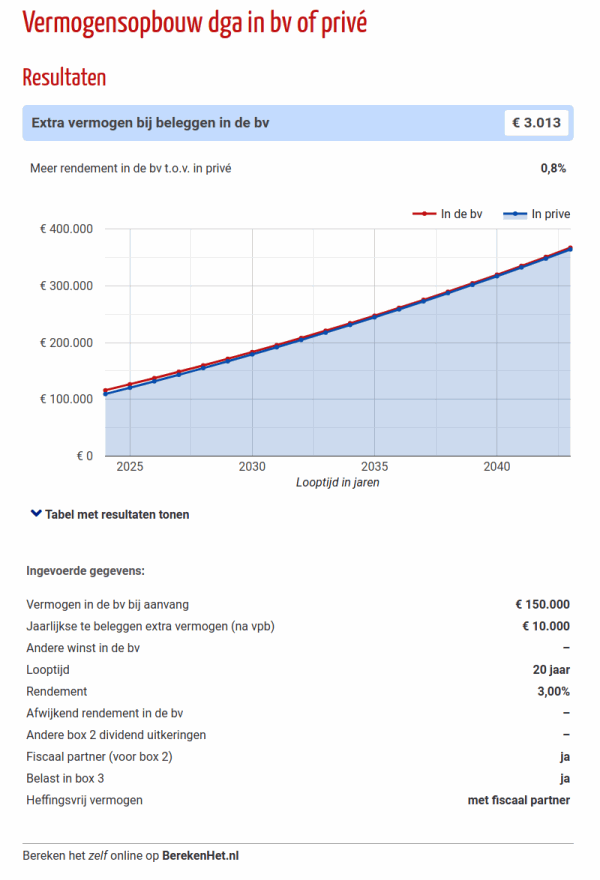

Bereken zelf de vermogensopbouw in beide situaties.

NB Er gaat in de jaren 2023 en 2024 fiscaal van alles gaat veranderen voor de dga. Deze veranderingen worden meegenomen in de berekening.