Wat is de belastingteruggave bij middeling van uw box 1 inkomen?

Levert box 1 inkomensmiddeling u als ondernemer een voordeel op?

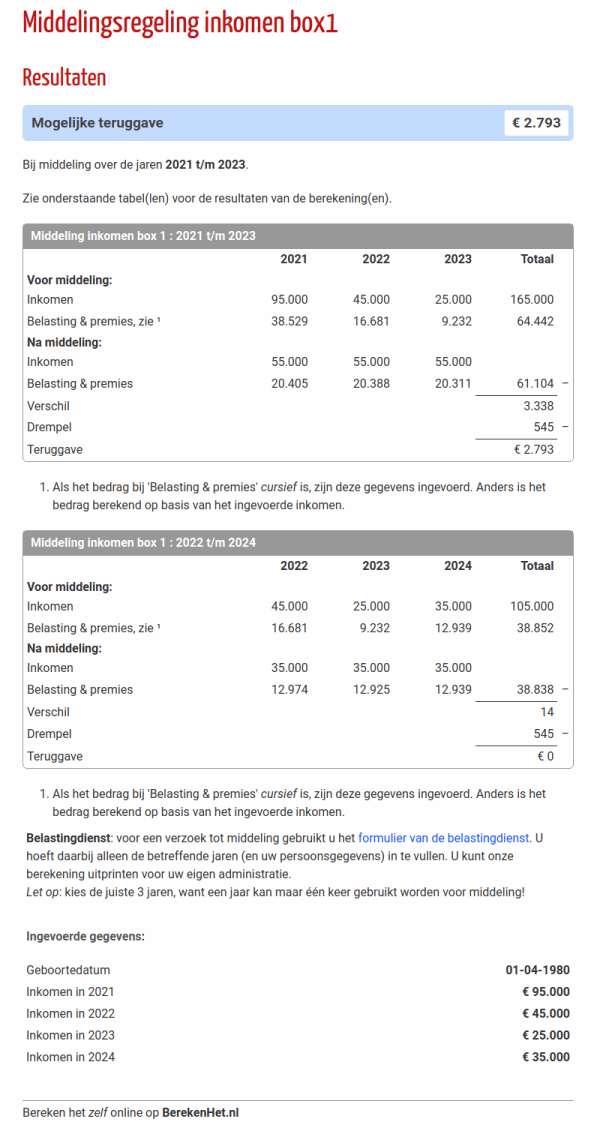

De fiscale middelingsregeling is bedoeld om de belastingsdruk te verlichten bij een sterk wisselend inkomen in box1, wat ondernemers nog wel eens willen hebben.

Bij een sterk wisselend box1 inkomen, kan er een situatie ontstaan waarbij u meer belasting betaalt dan het geval zou zijn als er een meer gelijkmatige verdeling van hetzelfde inkomen zou zijn geweest.

De middelingsregeling is een tegemoetkoming hierbij van de belastingdienst.

De middeling kan aangevraagd worden over drie opvolgende jaren en vanaf 2001.

De middelingregeling kan zinvol zijn als:

- U als ondernemer (sterk) wisselende resultaten heeft behaald, of uw oudedagsreserve vrijvalt of een stakingswinst wordt uitgekeerd.

- Uw inkomen (sterk) wisselt door bijvoorbeeld een eenmalige ontslaguitkering, hoge winst/bonus uitkering of afkoop alimentatie.

- U als ondernemer start met een klein inkomen, na een succesvolle carrière (met een hoog inkomen) in loondienst.

Het middelingsverzoek kan gedaan worden nadat de betreffende aanslagen definitief zijn en dient binnen drie jaar hierna plaats te vinden.

Deze rekentool vraagt naar het jaar dat u wilt middelen en de gegevens voor 2 voorgaande en opvolgende jaren. Dan kunnen alle periodes van 3 jaar voor dit jaar doorgerekend worden.

Een jaar mag maar één keer worden gemiddeld. De juiste periode van 3 jaar kiezen, is dan ook van belang. Een schatting toevoegen voor het lopende jaar kan daarom ook zinvol zijn.

De middelingsregeling is per 1-1-2023 afgeschaft. De laatste middeling kan gedaan worden voor de jaren 2022 t/m 2024.